Poprzedni rok dla wielu inwestorów na większości rynków finansowych okazał się niezwykle dobry. Niskie stopy procentowe, łatwość w dostępie do taniego kredytu oraz wysoka inflacja przyczyniły się do tego, że bardzo dużo kapitału z całego świata trafiało na bardziej ryzykowne rynki finansowe (akcji i kryptowalut). Jeśli więc jesteśmy rezydentami podatkowymi w Polsce i udało nam się zrealizować zyski w ubiegłym roku, należy pamiętać, by rozliczyć podatek od kryptowalut, jeśli osiągnęliśmy z tego tytułu dochód.

Formularz PIT-38 – podatek od kryptowalut

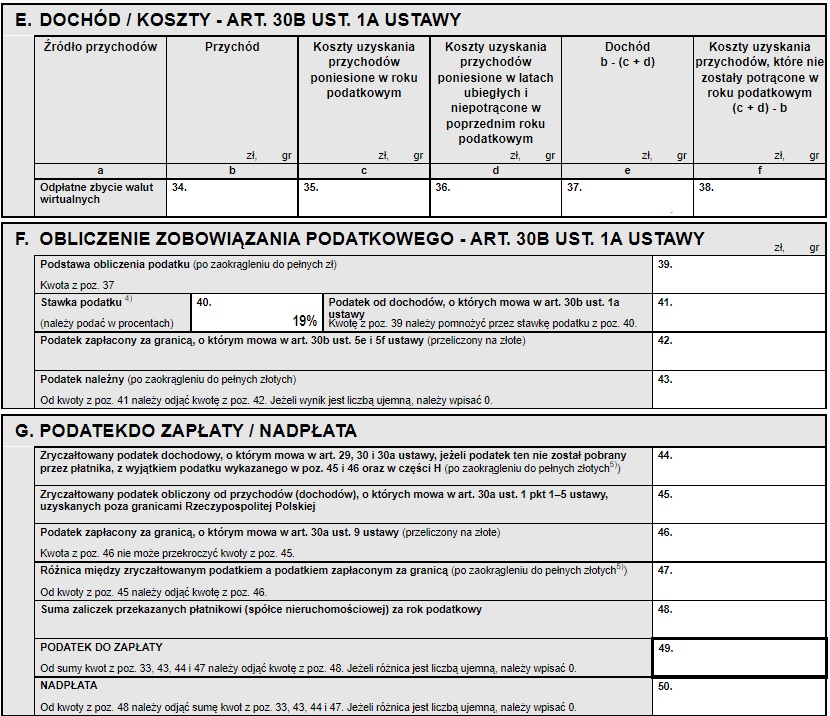

Dochody jakie uzyskamy z handlu walutami cyfrowymi należy zgłosić w specjalnie przygotowanym na to miejscu w formularzu PIT-38. Jeśli rozliczamy się jako osoba prywatna to nasz dochód podlega podatkowi od zysków kapitałowych – 19%, niezależnie od kwoty. W chwili gdy przekroczymy milion złotych, wtedy należy jeszcze uiścić tzw. „opłatę solidarnościową” wysokości 4% od wszystkich środków, które przekraczają kwotę miliona złotych dochodu. W przypadku gdy podczas innych inwestycji (akcje, obligacje, waluty), niż kryptowaluty ponieśliśmy stratę nie możemy pokryć ewentualnymi zyskami z walut cyfrowych, ponieważ należy je rozliczać osobno. Podobnie z wydatkami poniesionymi na poczet zakupu walut cyfrowych – koszt nabycia kryptowalut może być sumowany wyłącznie z pozostałymi kosztami, które tyczą się walut cyfrowych.

Podatek od kryptowalut – kiedy należy go zapłacić?

Opodatkowaniu nie podlegają wymiany między kryptowalutami, ani wymiana kryptowaluty na tokeny NFT i odwrotnie. Stablecoiny również uznawane są za waluty cyfrowe, mimo że ich kurs jest stabilny i nie podlega wahaniom kursowym. Większość z nich jest skorelowana z dolarem w stosunku 1:1. Podatek należy zapłacić więc w chwili, gdy wymienimy nasze kryptowaluty na walutę fiducjarną (np. dolar, euro, złotówka) lub cokolwiek innego, co kryptowalutą nie jest. Nawet jeśli wymiana ta ma charakter barterowy to należy uregulować należność, która zależna jest od dochodu jaki w związku z tym uzyskaliśmy. Czas na rozliczenie się mamy do końca kwietnia 2022 roku.

Zaletą jest to, że rozliczeń nie musimy dokonywać w trakcie roku, a całość należności możemy zapłacić jednorazowo, na koniec roku rozliczeniowego, w którym dokonywaliśmy transakcji. Jeśli więc w jednym miesiącu wykazaliśmy zysk, a w kolejnym stratę, to należy zsumować te wartości i uregulować należność tylko od różnicy tych kwot (jeśli dochód był większy). Tyczy się to jednak tylko sytuacji jeśli miesiące znajdują się w tym samym roku kalendarzowym. Od zysku wykazanego w np. w grudniu nie możemy odliczyć straty, którą ponieśliśmy w styczniu następnego roku, ponieważ wchodzi on już w kolejny okres rozliczeniowy.